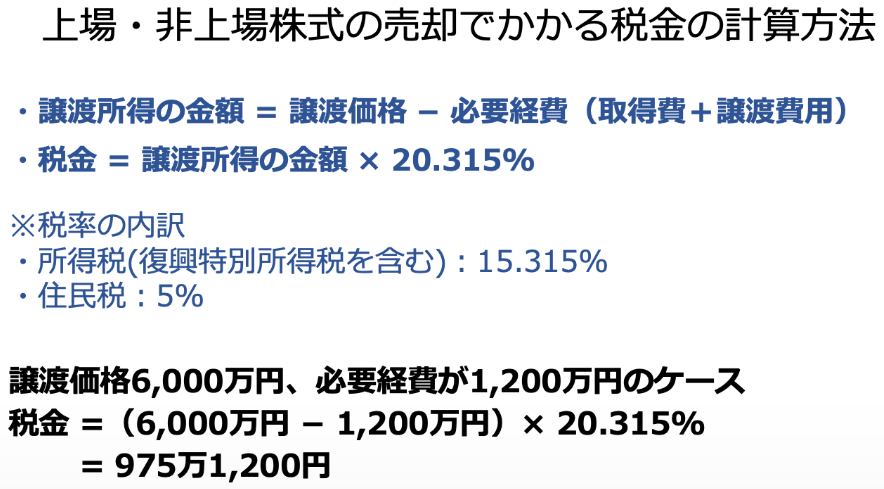

税金

計算式

個人における株式譲渡所得は、分離課税

- 所得税の基本は「全ての所得を合算して総所得金額を算出し、税額を計算して確定申告で納税する」という「総合課税」。

- しかし、総合課税で計算すると累進課税の影響で税金が高くなりすぎることがある

- 「株式譲渡所得」を他の所得と合算せずに、個別に税額を計算する「分離課税」が適用

- なお、分離課税には、「申告分離課税」と「源泉分離課税」の2種類があります。

申告分離課税

他の所得と一緒にせずに、別々に税額を計算して、確定申告を通じて税金を納める方法です。

山林所得や土地・建物の譲渡所得、株式の譲渡所得などがこの方式に該当します。

つまり、M&Aなどの理由で個人が株式を売却して利益を得た場合、税金は自分で確定申告して納める必要があります。

源泉分離課税

他の所得とは別に、所得を支払う側が支払時に一定の税率で所得税を天引きして納税を完了させる方法です。

確定申告しなくても税金の支払いが完了する点が、源泉分離課税の特徴であり、申告分離課税との大きな違いです。

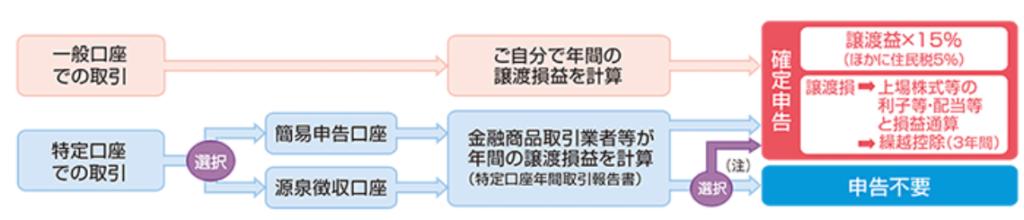

特定口座

(国税庁のWebサイトより)

- 「特定口座」は、「簡易申告口座」か「源泉徴収口座」を選択することができます。

- 「簡易申告口座」は、特定口座年間取引報告書により簡易に申告することができます。

- 「源泉徴収口座」は、さらに、その口座内における譲渡益について、申告不要を選択することができます。

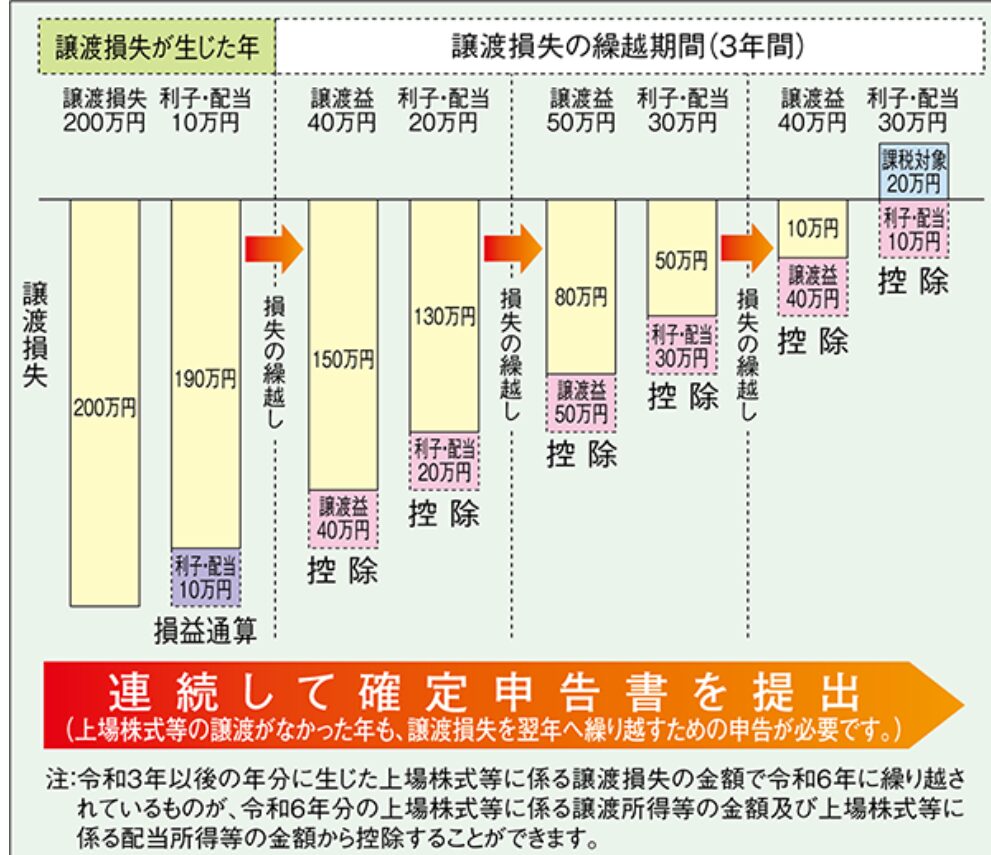

譲渡損失の損益通算、及び繰越控除

- 損失の金額は、確定申告により、その年分の上場株式等の利子等・配当等と損益通算することができます。

- また、損益通算してもなお控除しきれない損失の金額については、翌年以後3年間にわたり、確定申告により上場株式等の譲渡益及び上場株式等の利子等・配当等から繰越控除することができます。

お得情報

買い建てなら、制度信用

「逆日歩」を受け取るチャンスが付く。保有期限6ヶ月。

売り建てなら、一般信用

追加の貸株料である「逆日歩」を回避。保有無期限。

注意点

追加証拠金(おいしょう)

委託保証金率が20%未満で担保が足りない状態になると、不足を埋め合わせるための追加証拠金を要求される。2営業日以内が期限。担保、建玉が100に対して保証金または担保の評価額が20以上の割合の維持が求めらる。

突然の大暴落に見舞われても追加証拠金を取れらないで済む取引きを維持します。

テクニック

ペアトレード

スイングで使われる手法のひとつ。値動きが酷似している銘柄同士で反対取引きでエントリーする手法。銘柄一対一だけでなく、投資額で釣り合えば良いので単数対複数でも良い。ある銘柄と同セクターで同業である銘柄には値動きが似ていることが多い。

反対取引きを同額で建てることによりリスクヘッジが可能になり、逆に値動きにバラツキが出たところで片方の取引きを利確し、反対取引きの含み損が利益よりも小さくなる時に手じまいする。

つなぎ売り

今日2024年12月20日に私が初めて知ったのがつなぎ売りです。要は株主優待をせしめる手法で、現物で買い建てた銘柄を、同時に信用取引で同数売り建てします。その状態のまま権利付き日を経過したら、「現渡し」、つまり現物株でもって信用取引の売り建てを手じまいします。すると大した損をすることもなく株主優待を受けられる、というものです。

雑学

思考法

OODAループ

・Observe(観察)

・Orient(状況判断)

・Decide(意思決定)

・Act(実行)

- (ウーダループ)

- 勝敗に関わる意思決定と実行のための思考法の1つ

- ビジネスや私生活、スポーツなど、あらゆるシーンで改善に役立つ

- ループである

- 前の段階に戻ってもよい

- ループをどこからリスタートしてもよい

コメント